Winst van Trump gunstig voor jouw pensioen?

Geplaatst op 15 november 2016

Mogen Nederlandse gepensioneerden in hun handjes knijpen met de verkiezing van Donald Trump als nieuwe president van de Verenigde Staten? Een interessante vraag die vorige week in de media werd opgeworpen. Opmerkelijk genoeg kan onzekerheid over de toekomst van Amerika juist tot meer zekerheid leiden bij de Nederlandse pensioenfondsen.

Donald Trump versloeg op 8 november tegen de verwachting in Hillary Clinton in de race om het presidentschap. De controverses rond zijn persoon zijn talrijk, maar belangrijker is het om nu te concentreren op het beleid dat hij gaat voeren. Vooral op economisch gebied zijn er vele vraagtekens en onzekerheden.

Belasting verlagen en meer uitgeven

Zoals het een Amerikaans republikein betaamt zal ook Trump zich inspannen voor nieuwe belastingverlagingen. Dat de overheidsinkomsten daardoor teruglopen is voor hem echter geen belemmering om stevig te investeren. Met de grootschalige renovatie van de Amerikaanse infrastructuur wil Trump miljoenen banen creëren. Dat kost geld.

Minder inkomsten en meer uitgaven dus. Wat de gevolgen zijn van een nog verder oplopende Amerikaanse staatsschuld is onvoorspelbaar.

Onzekerheid zorgt voor oplopende rente

Die onzekerheid zorgt voor lichte argwaan op de internationale financiële markten. De Amerikaanse economie heeft immers grote invloed op wereldeconomie. Dat zie je als eerste terug aan de oplopende rentetarieven. Banken en beleggers rekenen weer (licht) hogere rentes bij het uitlenen van geld. Ook in Nederland.

De dagen na de verkiezing van Trump werden Nederlandse 30-jarige staatsobligaties bijna een kwart duurder. Begin deze maand was de rente nog 0,79%, inmiddels is dat 1,14%. Dat lijkt niet heel veel, maar voor pensioenfondsen maakt het een wereld van verschil.

Hogere rente spekt kas pensioenfondsen

Juist de lage rentes spelen de pensioenfondsen al jaren parten. Om te berekenen of de fondsen aan hun toekomstige verplichtingen kunnen voldoen, moeten ze uitgaan van de nu geldende rentetarieven. Het verwachte rendement op toekomstige investeringen wordt met die rekenrente te laag om de pensioenen met de inflatie te laten meestijgen. Sterker nog, veel pensioenfondsen verwachten zelfs de uitkeringen per 1 januari te moeten korten.

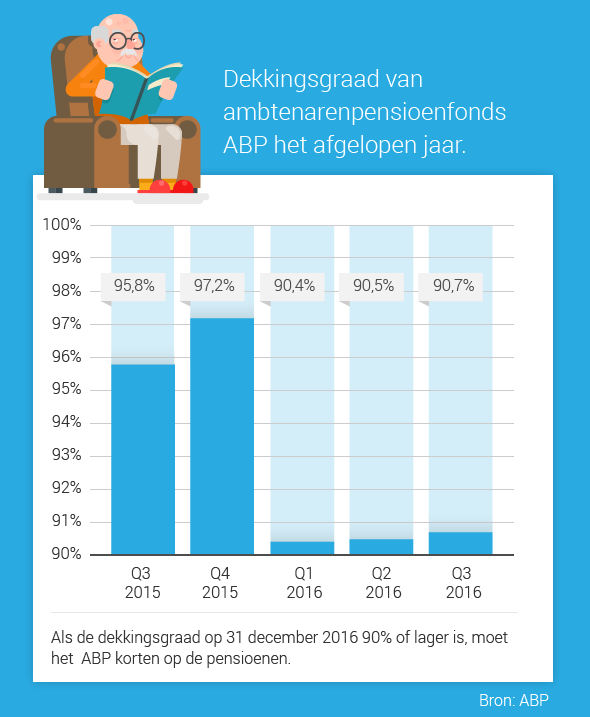

Dekkingsgraad

De zogenaamde dekkingsgraad is een manier om de financiële situatie bij een pensioenfonds te beoordelen. Als deze graad 100 procent is, krijgt het fonds precies evenveel inkomsten binnen als er aan (toekomstige) pensioenen uitgekeerd dient te worden. Is het minder dan 100 procent, dan dreigt op termijn een tekort als er niets verandert aan de balans tussen de inkomsten en uitgaven. Onder andere bij het ABP, het grootste pensioenfonds van Nederland, is dit scenario reëel.

De plotselinge onzekerheid over de wereldeconomie en de rentestijging die daarmee gepaard gaat, kan dus een zegen zijn voor gepensioneerden. De gemiddelde dekkingsgraad kruipt sinds de verkiezingen voorzichtig richting veiliger zones.

Niet te vroeg juichen

Pensioenfondsen kunnen op verschillende manieren hun uitgaven terugbrengen. Bijvoorbeeld door simpelweg de uit te keren pensioenbedragen te verlagen. Als de pensioenfondsen per 1 januari moeten korten op de pensioenen, zou de schade in eerste instantie beperkt zijn. ABP-voorzitter Corien Wortmann berekende pas geleden dat als het grootste pensioenfonds van Nederland moet korten, gepensioneerde deelnemers er gemiddeld 7 euro per maand op achteruit gaan.

Als de rente echter oploopt en de pensioenfondsen hoeven niet te korten, heeft dat ook gevolgen voor de inflatie. Het behoud van pensioeninkomen weegt in dat geval niet meer op tegen het verlies aan koopkracht. Niet te vroeg juichen dus.